Interview

De M&A dynamiek in de gezondheidszorg

De toegenomen aandacht voor de gezondheidszorg heeft ook geleid tot een toegenomen M&A dynamiek.

Lees het complete interview met Caspar van de Geest.

Zonder vertrouwen, geen deal!

Het motto van Caspar van der Geest is ‘Zonder vertrouwen, geen deal!’ Hij heeft ruim 15 jaar ervaring met M&A transacties in de Healthcare sector. Vanaf 2020 heeft JBR 14 verkoop-en aankooptransacties begeleid in de healthcare sector.

Onlangs publiceerde het team de zorgsamenwerkingsmonitor. Het bevat het meest complete overzicht van fusies en overnames/participaties in de Nederlandse zorgsector over de jaren heen. Sinds 2012 houdt JBR nauwgezet de monitor bij en verstrekt deze aan zorginstellingen, bestuurders, toezichthouders en medewerkers uit de zorgsector.

We spreken met Caspar over de transacties, trends en ontwikkelingen.

Je hebt met je team onderzoek gedaan naar de transacties van de afgelopen 4 jaar in de gezondheidszorg.

Wat is de algemene conclusie?

“Na de dip in 2020 is in 2021 een krachtig herstel opgetreden. Je kan stellen dat de pandemie in het begin voor een vertraging heeft gezorgd en daarna juist voor een versnelling. De toegenomen aandacht voor de gezondheidszorg heeft ook geleid tot een toegenomen M&A dynamiek.

Daar waar private equity in de mondzorg eerder regel dan uitzondering was, zie je de toename van PE ook in de andere segmenten in de zorg. Bij de transacties die onderhevig zijn aan de NZA zorgfusietoets ligt het aandeel van PE overall op circa 60%. Het aandeel in de overige segmenten exclusief mondzorg is gestegen van 17% in 2018 naar boven de 40% in 2021.

Enkele toonaangevende transacties zijn natuurlijk de verkoop van Bergman Clinics aan Triton en de verkoop van Equipe Zorgbedrijven aan Nordic Capital. Maar de intrede van buitenlandse partijen op de Nederlandse zorgmarkt is al eerder begonnen. Dan gaat het niet alleen om PE, maar ook om grote strategen en beursgenoteerde instellingen zoals Korian, Orpea en DomusVi. Deze partijen zijn vooral actief in de verpleeghuiszorg en hebben in de afgelopen jaren diverse woonzorg ondernemingen gekocht zoals Stepping Stones, Compartijn en Martha Flora.

De coronapandemie heeft ook gezorgd voor een toegenomen aandacht voor mentale gezondheidszorg. Binnen de GGZ is een consolidatie gaande die met name getriggerd wordt door Mentaal Beter. In dat segment verwacht ik de komende jaren ook nog veel dynamiek, hoewel de nadruk ook steeds meer komt te liggen op innovatieve zorgconcepten en digitalisering. Daarmee verschuift de aandacht van klassieke aanbieders naar nieuwkomers die e-health oplossingen aanbieden en juist een afzetmarkt zoeken.”

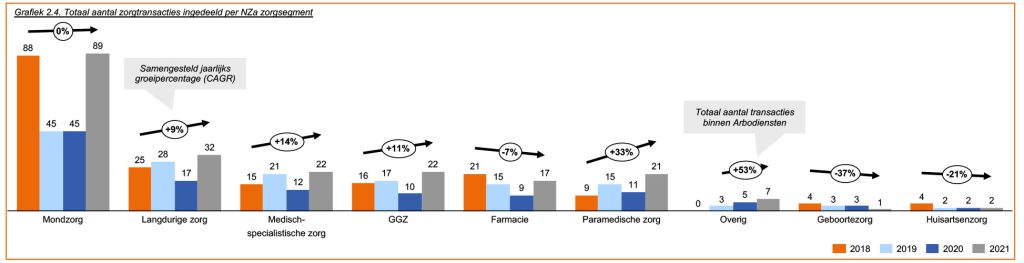

Totaal aantal zorgtransacties ingedeeld per NZa zorgsegment. Klik op de afbeelding voor de leesbaarheid

Welke trends en ontwikkelingen zijn van invloed op transacties?

“De trend van vergrijzing uit zich in velerlei vormen. De tekorten op de arbeidsmarkt is daar een voorbeeld van. Ook de zorgsector kampt met structurele tekorten. De belofte dat e-health de toegenomen vraag kan opvangen, is nog niet waargemaakt en biedt hoogstens ten dele compensatie. We staan slechts aan het begin van de vergrijzingsgolf als het gaat om de zorgvraag. Een grote groep gaat de komende jaren 75+ worden en daarmee stijgt de zorgvraag navenant. Langer thuis wonen is de trend, maar door de omvang van de ouderen groep en toegenomen ziektebeelden als dementie neemt ook de vraag naar nieuwe woonzorg concepten en verpleeghuiszorg toe.

Aanbieders die in deze segmenten een innovatieve oplossing bieden die de efficiëntie en de kwaliteit van zorg verhogen, kunnen rekenen op forse belangstelling vanuit M&A perspectief.

Het digitaliseren van zorgpaden gebeurt momenteel door vele kleine partijen. Veel transacties in dit segment blijven buiten de radar van de NZA, omdat deze partijen vaak niet meldingsplichtig zijn. In deze hoek verwacht ik de komende jaren meer M&A dynamiek. Dat geldt ook voor ICT aanbieders in de zorg.”

Is er een specifiek segment(en) waarin veel transacties waren?

“Mondzorg is al jaren het segment met het grootste aantal transacties. Ook in 2021 was dit segment met 89 transacties op een totaal aantal van 213 duidelijk het grootste. Gevolgd door langdurige zorg met 32 transacties. En de medisch specialistische zorg en GGZ, beiden met 22 transacties in 2021. Binnen de intramurale zorg verwacht ik een lager aantal transacties de komende jaren. Enerzijds omdat meerdere grotere private aanbieders zich al hebben aangesloten bij een strateeg, anderzijds omdat enkele grote strategen een pas op de plaats hebben gemaakt qua acquisities.”

Gaat het bij transacties in de gezondheidszorg om consolidatie?

En zijn er andere redenen/waarden (zachtere) voor een transactie?

“De drivers achter de M&A activiteiten zijn divers en verschillen per segment. Volumebundeling en schaalvergroting zijn in elk segment relevant. Een centraal platform met vaste kosten dat door toevoeging van meer volume efficiënter wordt. Helaas wordt deze belofte niet altijd waargemaakt.

Kleinere organisaties hebben moeite om zelfstandig te blijven functioneren, door toegenomen regeldruk en aanscherping van inkoopcriteria bij zorgverzekeraars, zorgkantoren en gemeenten. Aansluiten bij een grotere partij biedt dan vaak uitkomst.

Daarnaast spelen ook de redenen als hiervoor genoemd, zoals digitalisering en de klassieke reden zoals het bereiken van de pensioengerechtigde leeftijd voor zorgondernemers.”

Kun je iets vertellen over de prognose voor de komende 3 (of 5) jaar?

Welke transacties heeft JBR de afgelopen jaren gedaan in de gezondheidszorg die passen in de trends?

“JBR heeft de afgelopen jaren in de meeste zorgsegmenten diverse transacties uitgevoerd en is betrokken geweest bij de strategische groei- of krimpagenda van publieke en private zorgaanbieders.

JBR kan bogen op tenminste 15 jaar zorgervaring. Diverse ontwikkelingen vormden telkens weer een impuls voor nieuwe dynamiek in de markt, zoals:

- de transitie van de huishoudelijke hulp naar de WMO

- de introductie van de ZBC’s

- de herinrichting van de AWBZ

- verschuiving van derde lijns- en tweede lijns zorg naar de lijnen daaronder

- nieuwe bekostigingsregels voor e-health

- de hervorming van de GGZ etc.

Voorbeelden van deze trajecten zijn:

- verkoop van diverse zorgaanbieders en toeleveranciers van de zorg

- meerjarige acquisitiebegeleiding bij een grote buitenlandse zorgaanbieder

- herstructurering van een VVT en WMO organisatie

- portfoliovraagstukken en strategiebegeleiding bij publieke en private zorgaanbieders

- voor een compleet overzicht zie: jbr.nl/referenties.

Kun je stellen dat de internationalisering van de zorg in volle gang is?

“In veel landen om ons heen was al eerder sprake van internationale consolidatie. De afgelopen jaren is Nederland steeds meer in de picture gekomen bij internationaal private equity en grote strategen. Zo zijn de grootste ZBC (Bergman Clinics) en de grootste private GGZ aanbieder (Mentaal Beter) in buitenlandse handen gekomen. De grootse kinderopvangorganisatie is na een periode van buitenlands aandeelhouderschap bij Onex, weer terug in Nederlandse handen (Waterland Private Equity). De vraag is overigens of dat nou echt een verschil maakt.

Ik verwacht niet dat de internationalisering van de zorgmarkt de komende jaren zal afnemen.

De innovatiekracht in Nederland biedt juist ook kansen voor het uitrollen in het buitenland van nieuwe concepten die hier ontwikkeld zijn. Daarom verwacht ik dat de aandacht zich steeds meer verschuift naar aanbieders van innovatieve zorgconcepten zoals gedigitaliseerde zorgpaden, telehealth en -monitoring, diagnostiek etc. Klassieke aanbieders die vooral veel zorgcapaciteit te bieden hebben, zullen nog steeds in trek zijn. Hoewel ik denk dat de hoogtijdagen zullen afzwakken na de onzekere start van dit jaar met de oplopende inflatie, een hoog ziekteverzuim en toenemende druk op betaal- en financierbaarheid. Des te meer reden om juist in deze tijden een heldere strategische koers uit te zetten, al dan niet vertaald in een concrete M&A agenda.”

Kun je meer vertellen over het onderzoek van de sector JBR Healthcare?

“De zorgsamenwerkingsmonitor bevat het meest complete overzicht van fusies, overnames en participaties in de Nederlandse zorgsector. Door subsegmenten toe te voegen en op aanvullende criteria te scoren, biedt dit overzicht meer inzage (tot op iedere individuele transactie) dan andere overzichten en publicaties.

Sinds 2010 houdt JBR nauwgezet de resultaten bij en verstrekt deze aan zorginstellingen, bestuurders, toezichthouders en medewerkers uit de zorgsector.

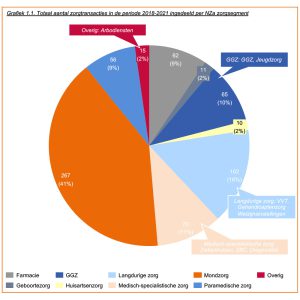

Het uitgangspunt voor het onderzoeksrapport zijn de zorgtransacties die zorginstellingen hebben aangekondigd en zijn goedgekeurd door het NZa (Nederlandse Zorgautoriteit).”

Heeft u vragen over:

Samenwerkingen, fusies of overnames die bij uw organisatie spelen of kunnen gaan spelen, zoals;

- uitbreiding of inkrimping van uw portfolio aan activiteiten in de zorgsector;

- een complete lijst van alle geanalyseerde zorgtransacties;

- advieswerkzaamheden van JBR in de zorgsector en wat JBR voor u kan betekenen;